一、能源与公用事业1.长江电力-水电龙头,股息率5.2%,防御性

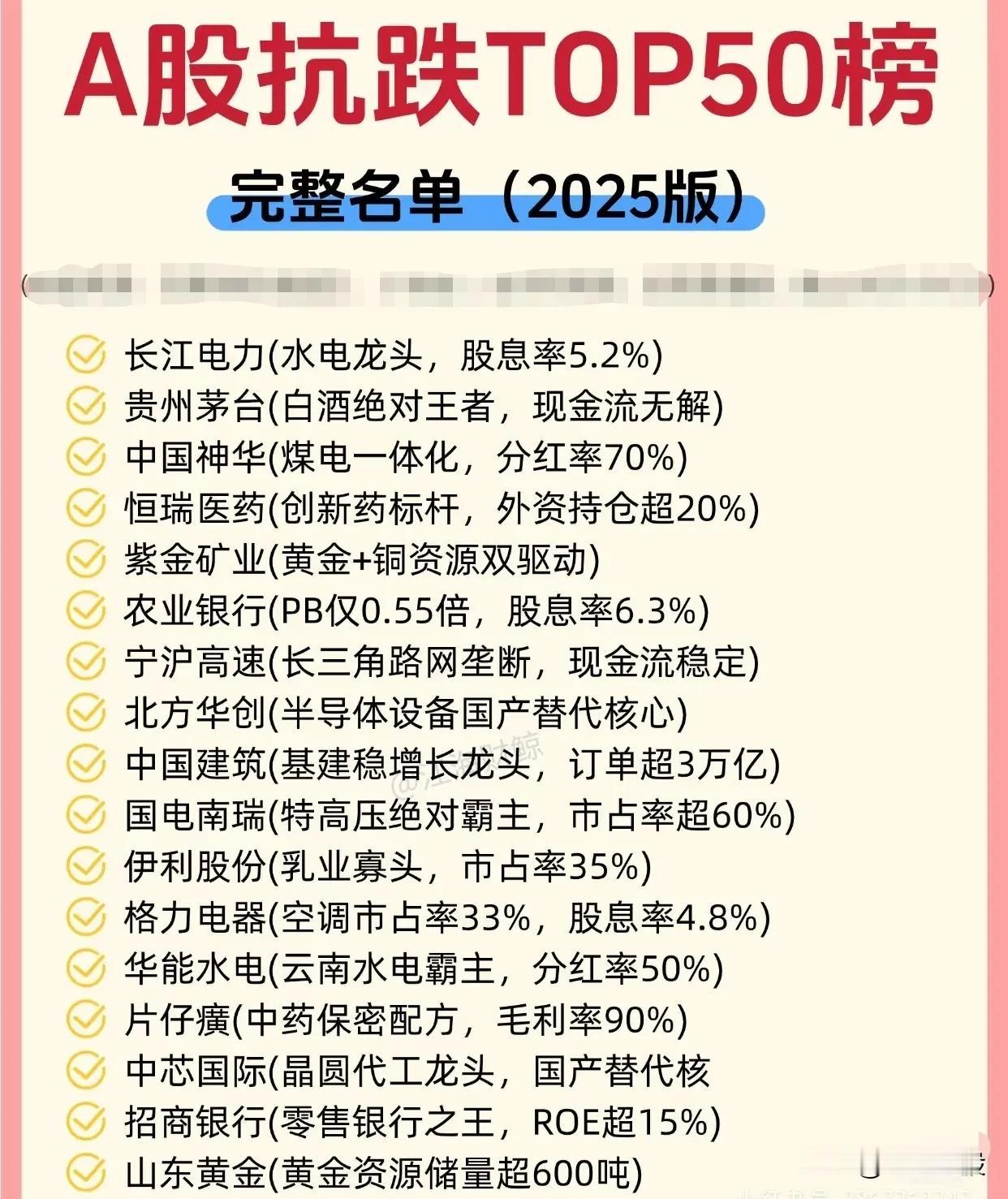

一、能源与公用事业1.长江电力-水电龙头,股息率5.2%,防御性极强。2.中国神华-煤电一体化,分红率70%,资源禀赋突出。3.华能水电-云南水电霸主,分红率50%,区域垄断优势。4.国电南瑞-特高压市占率超60%,国产替代核心标的。5.申能股份-上海燃气龙头,股息率4.5%,现金流稳定。二、消费与食品饮料1.贵州茅台-白酒绝对王者,现金流无解,品牌护城河深厚。2.伊利股份-乳业寡头,市占率35%,必选消费刚需属性。3.海天味业-酱油市占率20%,必选消费抗周期性强。4.涪陵榨菜-市占率36%,提价能力极强,小品类大市场。5.双汇发展-肉制品龙头,市占率40%,成本控制优秀。三、金融与地产1.招商银行-零售银行之王,ROE超15%,资产质量优异。2.农业银行-PB仅0.55倍,股息率6.3%,低估值高分红。3.兴业银行-同业业务之王,股息率5.8%,稳健经营。四、医药与科技1.恒瑞医药-创新药标杆,外资持仓超20%,长期成长性。2.片仔癀-中药保密配方,毛利率90%,稀缺性极强。3.北方华创-半导体设备国产替代核心,政策支持明确。4.中芯国际-晶圆代工龙头,国产替代核心(图片未完整)。5.韦尔股份-CIS芯片龙头,车载业务爆发,技术壁垒高。五、资源与材料1.紫金矿业-黄金+铜资源双驱动,受益于通胀预期。2.山东黄金-黄金储量超600吨,避险资产配置优选。3.洛阳钼业-全球铜钴资源巨头,新能源金属布局领先。4.西部矿业-铜铅锌资源储量丰富,周期弹性标的。六、基建与制造1.中国建筑-基建稳增长龙头,订单超3万亿,政策受益。2.中国中铁-基建订单破万亿,市盈率仅6倍,低估明显。3.海螺水泥-行业成本最低,市占率18%,分红稳定。4.特变电工-特高压变压器市占率40%,电网投资受益。七、新能源与高端制造1.阳光电源-光伏逆变器全球第二,储能业务放量,成长性突出。2.华鲁恒升-煤化工龙头,成本控制一流,抗周期波动。3.兆易创新-存储芯片国产替代先锋,技术突破可期。抗跌逻辑总结1.高股息+低估值:如长江电力、农业银行,适合防御性配置。2.垄断性行业:如贵州茅台、中国神华,定价权强。3.政策支持领域:半导体(北方华创)、新能源(阳光电源)等国产替代方向。4.必选消费刚需:食品饮料(海天味业)、医药(恒瑞医药)受经济周期影响小。如需更详细数据(如PE、PB等),可进一步补充分析。当前市场环境下,建议关注高分红+低估值+行业龙头组合以增强抗风险能力。